Tóm tắt KQKD 6T23: Duy trì đà tăng trưởng vững chắc

- Trong 6T23, doanh thu thuần của FPT tăng 21,9% svck lên 24.166 tỷ đồng nhờ

tăng trưởng mạnh mẽ từ mảng công nghệ với đà tăng 25,1% svck lên 14.202 tỷ

đồng. Doanh thu của hai mảng còn lại là viễn thông và giáo dục & khác trong

6T23 cũng ghi nhận kết quả tích cực với mức tăng trưởng lần lượt là 8,6% và

63,5% svck. Kết quả là lợi nhuận ròng của FPT tăng 20,6% so với cùng kỳ lên

3.003 tỷ đồng, hoàn thành 47,2% dự phóng cả năm của chúng tôi.

- Trong 6T23, mảng công nghệ đóng góp 58,7% vào tổng doanh thu (6T22:

57,2%) trong khi doanh thu mảng viễn thông chiếm 31,7% (6T22: 35,6%). 9,4%

tổng doanh thu đến từ giáo dục và các lĩnh vực khác so với 7,0% trong 6T22.

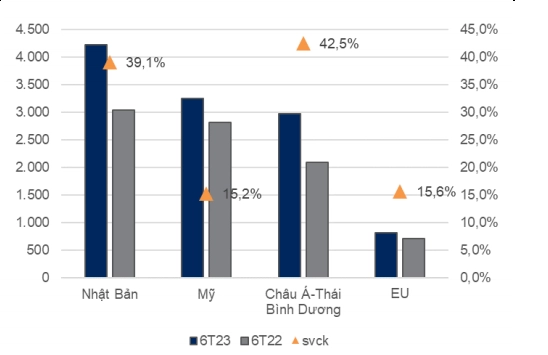

- Trong 6T23, doanh thu từ dịch vụ CNTT ở thị trường nước ngoài tăng 30,2% so

với cùng kỳ lên 11.227 tỷ đồng, chiếm 79,1% doanh thu mảng công nghệ nhờ

doanh số bán hàng tăng trưởng khả quan tại thị trường Nhật Bản (+39,1% svck)

và châu Á – Thái Bình Dương (+42,5% svck). Thị trường Nhật Bản có mức tăng

trưởng vượt bậc với mức tăng trưởng doanh thu dựa trên đồng JPY là 53%

được thúc đẩy bởi mức chi tiêu mạnh mẽ cho CNTT từ các khách hàng Nhật

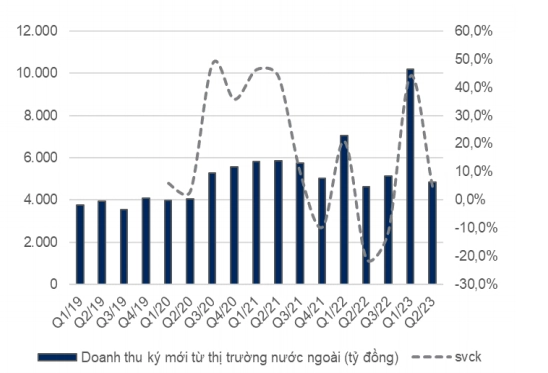

Bản để chuyển đổi số sau COVID-19. Doanh thu ký mới (giá trị đơn đặt hàng

mới) của mảng dịch vụ CNTT nước ngoài đạt 15.017 tỷ đồng (+28,6% svck),

cho thấy tiềm năng tăng trưởng lớn trong các quý tới. Trong khi dịch vụ CNTT

trong nước ghi nhận doanh thu 2.975 tỷ đồng (+9,0% svck) nhờ đẩy mạnh hợp

tác với khu vực công và doanh nghiệp nước ngoài .

Hình 1: Doanh thu dịch vụ CNTT toàn cầu của FPT theo thị trường trong 6T2023 (tỷ VND) Hình 2: Đơn hàng công nghệ được ký kết hàng quý của FPT tại thị trường nước ngoài

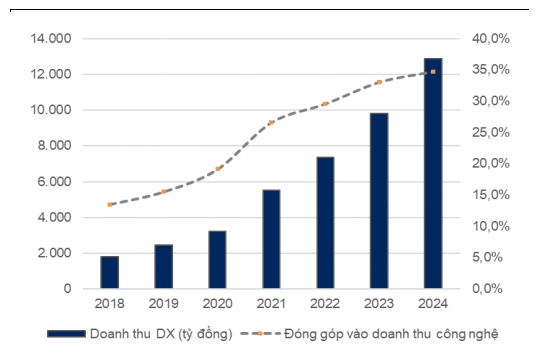

- Doanh thu chuyển đổi số (Dx) 6T23 tiếp tục cải thiện với doanh thu lũy

kế đạt 4.886 tỷ đồng, tăng 40,0% so với cùng kỳ, tập trung vào các công

nghệ mới như Cloud, AI/Data Analytics.

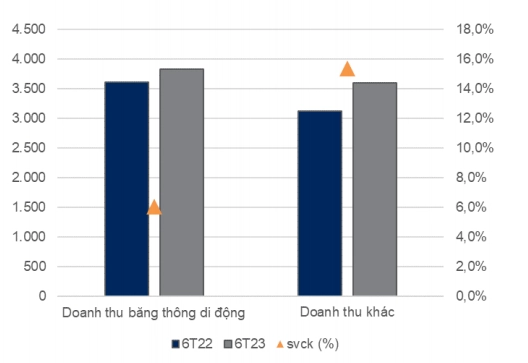

Hình 3: Doanh thu và lợi nhuận trước thuế mảng dịch vụ viễn thông 6T2023 (tỷ đồng)

- Dịch vụ Viễn thông trong 6T23 ghi nhận mức tăng trưởng hai con số với

doanh thu đạt 7.423 tỷ đồng (+10,4% svck). Lợi nhuận của các doanh

nghiệp mảng kinh doanh khác giảm là do phí bản quyền nội dung PayTV

tăng để củng cố lợi thế cạnh tranh trên thị trường.

Tiềm năng tăng giá

• FPT đang tập trung vào M&A để mở rộng thương hiệu và cơ sở khách hàng

ra nước ngoài nhằm mở rộng hoạt động kinh doanh chuyển đổi số một cách

rộng rãi, mang lại tiềm năng to lớn cho công ty. Chúng tôi cho rằng các

thương vụ M&A thành công sẽ giúp FPT gia tăng thị phần tại nước sở tại .

• Trong 6T23, 20,9% doanh thu mảng công nghệ của FPT đến từ thị trường

trong nước, nơi FPT IS (Chưa niêm yết) đang triển khai nhiều dự án công

nghệ của chính phủ. Vì vậy, chúng tôi cho rằng nếu Chính phủ Việt Nam

tiếp tục thực hiện chính sách tài khóa mở rộng từ năm 2023 trở đi, đây có

thể là chất xúc tác giúp doanh thu của FPT IS tăng trưởng.

Triển vọng 2023-24: Duy trì đà tăng trưởng LN hai chữ số

Chúng tôi duy trì quan điểm tích cực về triển vọng của FPT 2023-24 với những

thay đổi nhỏ so với dự báo trước đây của chúng tôi. Theo Gartner, Inc., chi tiêu

cho CNTT trên toàn thế giới được dự báo đạt tổng cộng 4,6 nghìn tỷ USD/5,0

nghìn tỷ USD vào năm 2023/24, tăng 5,5%/8,6% so với cùng kỳ. Ngoài ra, với

giá trị hợp đồng ký mới được ký mới ấn tượng (chưa ghi nhận doanh thu) của

dịch vụ CNTT toàn cầu trong 6T23, chúng tôi kỳ vọng doanh thu mảng công

nghệ sẽ tăng trưởng ổn định trong năm 2023/24. Cụ thể, chúng tôi dự phóng

doanh thu mảng công nghệ của FPT đạt 29.699 tỷ đồng/37.037 tỷ đồng

(+16,4%/24,8% svck) trong năm 2023/24. Trong đó dịch vụ CNTT toàn cầu dự

kiến tăng 23,5%/28,2% nhờ đóng góp cao hơn từ thị trường APAC và Nhật Bản

trong năm 2023/24.

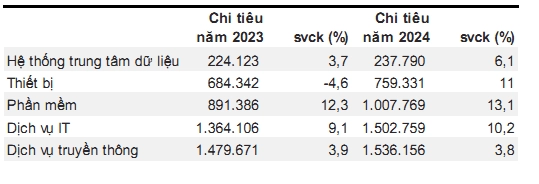

Bảng: Dự báo chi tiêu CNTT toàn cầu (Triệu USD)

Chúng tôi dự phóng doanh thu mảng công nghệ đạt CAGR 14,1% trong giai

đoạn 2023-25 nhờ sự tăng trưởng của Data Center. Chúng tôi kỳ vọng mảng

kinh doanh Data Center sẽ phát triển nhờ nhu cầu điện toán đám mây ngày

càng tăng. FPT tiếp tục mở rộng Data Center với kế hoạch mở thêm 2 Data

Center tại Hồ Chí Minh và 1 Data Center tại Hà Nội.

Chúng tôi cho rằng biên LN gộp của FPT sẽ tiếp tục cải thiện nhờ tỷ trọng Dx

cao hơn trong doanh thu mảng công nghệ. Trong năm 2023, doanh thu Dx dự

kiến sẽ tăng lên 9.824 tỷ đồng (+42% svck), đóng góp 33,0% doanh thu công

nghệ và 18,9% tổng doanh thu của FPT, dựa trên ước tính của chúng tôi. Chúng

tôi kỳ vọng biên lợi nhuận gộp sẽ tăng 0,3 điểm % svck lên 39,8% trong năm

2023.

Hình 4: Doanh thu chuyển đổi số DX của FPT 2016-2024 (tỷ đồng)

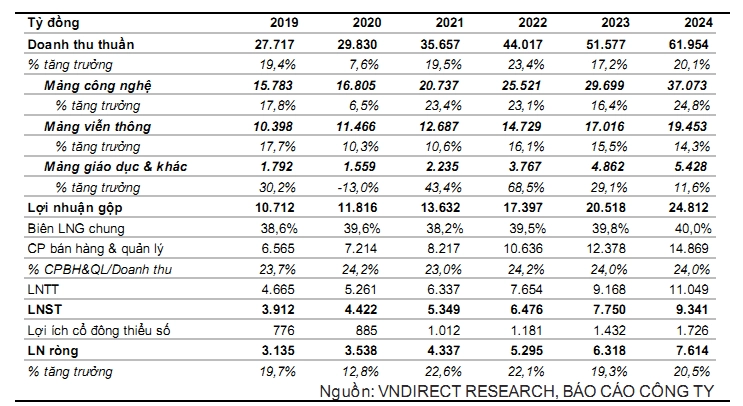

Trong năm 2023/24, chúng tôi dự phóng các mảng kinh doanh của FPT sẽ duy

trì đà tăng trưởng ổn định để mang lại mức tăng trưởng doanh thu 17,2%/20,1%

svck và LN ròng 19,3%/20,5% svck.

Bảng: Dự phóng KQKD theo từng mảng trong 2023-2024

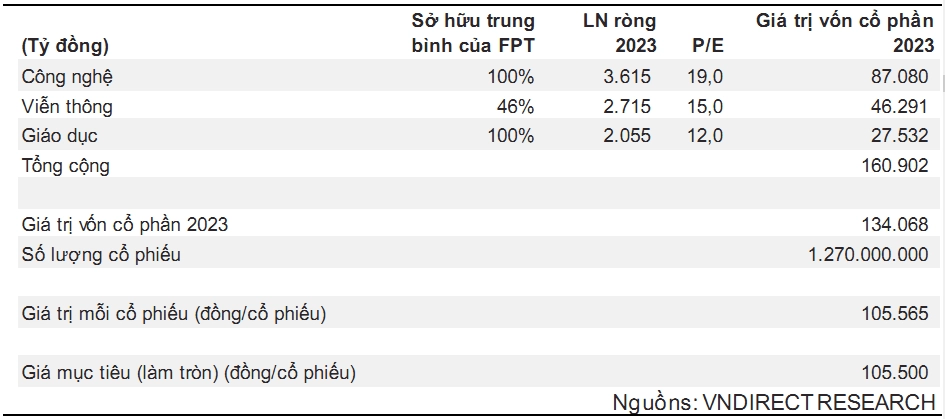

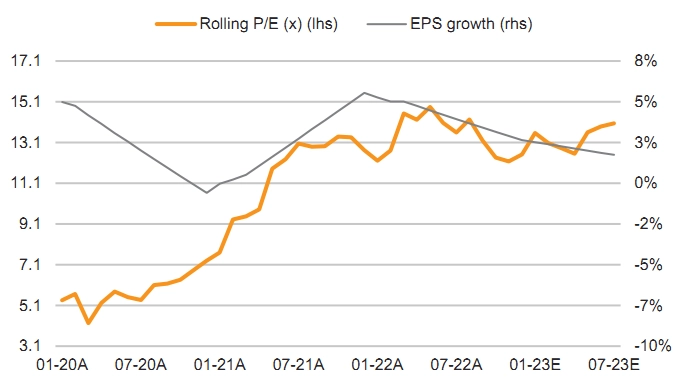

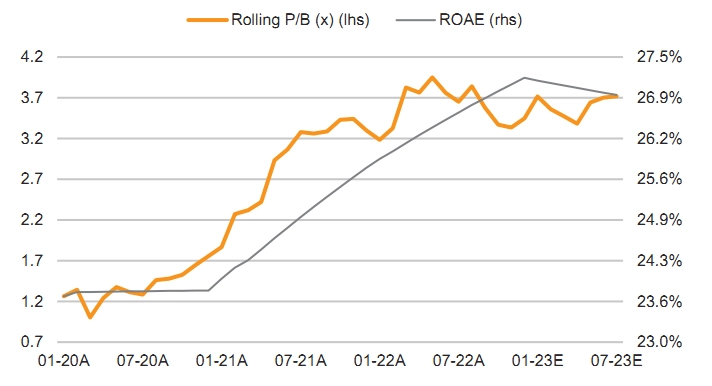

Định giá

Rủi ro đầu tư

• Cạnh tranh gay gắt đến từ các đối thủ Ấn Độ ở thị trường nước ngoài và từ

các nhà cung cấp dịch vụ internet trong nước trong mảng viễn thông.

Trên thị trường toàn cầu, Ấn Độ là điểm đến gia công phần mềm CNTT đầu

tiên cho các doanh nghiệp do Ấn Độ có một ngành công nghiệp phần mềm

lâu đời với một số lượng lớn các chuyên gia CNTT lành nghề. Theo đó, Ấn

Độ sẽ tiếp tục là điểm đến yêu thích của các dịch vụ CNTT. Chúng tôi cho

rằng sự cạnh tranh từ các đối thủ Ấn Độ là thách thức lớn đối với FPT về

khả năng giành thị phần toàn cầu.

Ở nội địa, chúng tôi cho rằng sự cạnh tranh từ hai nhà mạng lớn thuộc sở

hữu nhà nước – Viettel (Chưa niêm yết) và VNPT (Chưa niêm yết) là mối lo

ngại đối với FPT trong mảng viễn thông. Để cạnh tranh, FPT cần đẩy mạnh

chi nâng cấp hạ tầng, cung cấp các dịch vụ gia tăng trên sản phẩm để mở

rộng thâm nhập, dẫn đến chi phí đầu tư tăng.

• Thiếu hụt nhân sự CNTT và tăng chi phí nhân công cũng là những rủi ro

tiềm ẩn đối với FPT. Chúng tôi cho rằng điều này có thể ảnh hưởng một

phần đến FPT do mảng dịch vụ CNTT thâm dụng lao động. Do đó chi phí

nhân công tăng đáng kể có thể ảnh hưởng đến chi phí hoạt động của công

ty.

• Rủi ro giảm giá còn có thể đến từ suy thoái kinh tế kéo dài hơn dự kiến dẫn

đến chi tiêu thắt chặt hơn trong mảng công nghệ.

Nguồn: VND Drirect Research

Quốc Toản tổng hợp